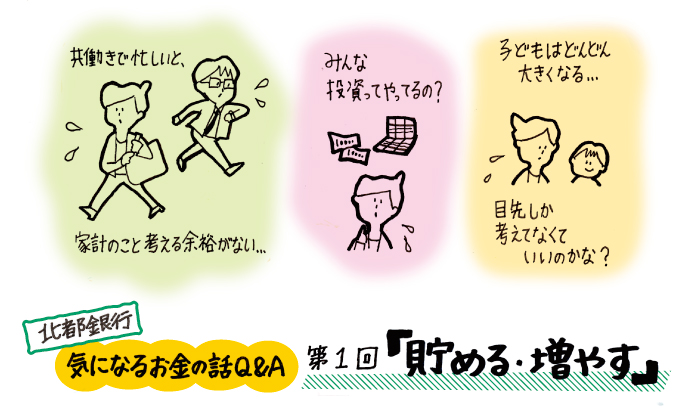

なかなかまわりに聞けないお金の不安や疑問、みなさん一人で抱えていませんか?「共働きで忙しく、家計のことを考える余裕がない…」「子どもはこれからどんどん大きくなるのに、目先の貯金だけしか考えてなくていいのかな…」。今回そんなお金のお悩みに答えていただくのは、資産運用専門のコンサルタントとして活躍してきた北都銀行の石倉めぐみさん。第1回目のテーマは、ボーナス時期に合わせて「貯める・増やす」です。

Q1:ついつい衝動買いしたり、ポチったりしてしまいます。節約が苦手な私でもできる、無理なくお金を貯めるコツは?

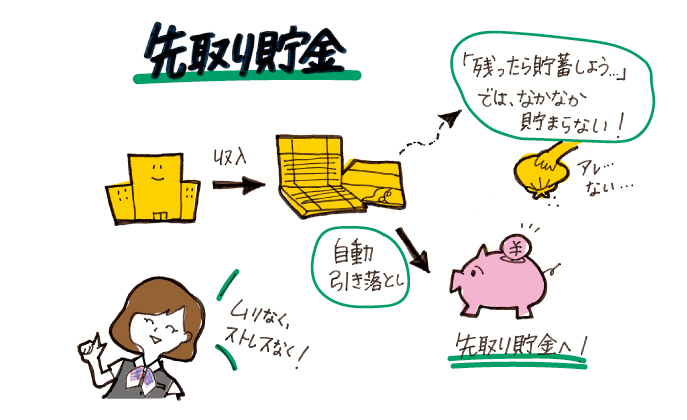

A.無理なく計画的にお金をためるポイントは、「先取り貯金」をすることです。

毎月の収入から残ったお金を貯蓄しようとすると、ついつい貯蓄は後回しになりがちです。給与天引きなどの自動引き落としを利用して、給与から先に貯蓄分を寄せておくことで、ストレスなく計画的に貯蓄できますよ。

自動引き落としの方法もいろいろ。財形貯蓄制度や積立預金のほかにも、つみたてNISAやiDeCo(個人型確定拠出年金)などの制度を活用することもできます。貯蓄の目的に合わせて、使い分けましょう。

〈具体例〉

①勤務先の財形貯蓄制度や社内預金

②銀行の積立定期預金

③つみたてNISA:投資信託を積立して、投資から得られた利益等が非課税になる制度

④iDeCo(個人型確定拠出年金):老後資金を準備するための私的年金制度。掛金・運用益・給付を受け取るときに、税制メリットあり!

Q2:コロナ禍で収入が減り、毎月の家計を見直したいのですが、何から?どんなものを?見直したらいいのでしょうか?

A.家計見直しのポイントは、毎月かかる「固定費」の見直しです。

住宅費や通信料などの「固定費」の支出を抑えられると、無理なく効果的に節約できます。食費などの「変動費」のやりくりも大切ですが、固定費は一度見直せば節約効果がずっと続くので、ぜひ以下の具体例を参考に、家計をチェックしてみてください。

〈具体例〉

①住宅費:住宅ローンの借り換え

②通信料:契約プランの見直し、格安スマホに変更

③水道光熱費:家族の人数やライフスタイルに合った料金プランに変更

④サブスクリプション(定期課金サービス):動画・音楽・ストレージ等のプランの見直し、使っていないサービスの解約

⑤保険料:保障が多すぎたり重複したりして、保険料が高くなっている場合も。定期的に今の自分に合ったプランに見直しを!

✔️おすすめ!北都のほけん相談

Q3:以前「老後資金2,000万円必要」という政治家の発言がニュースになりましたが、実際、将来のためにどれくらいの貯金が必要ですか?

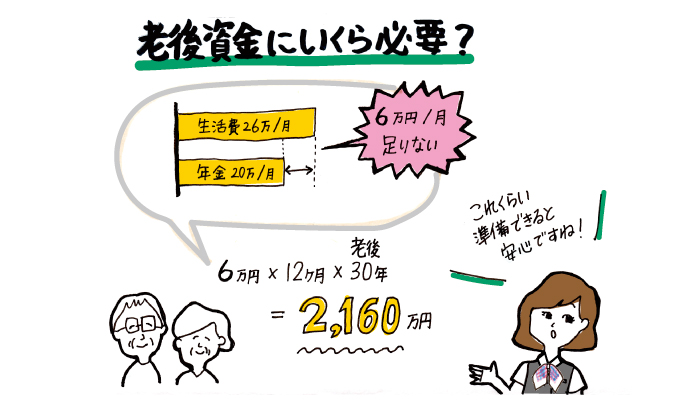

A.65歳で定年退職し、30年間の老後生活と考えると、年金でまかなえない生活費6万円×12ヶ月×30年=2,160万円の老後資金を準備しておきたいところです。

老後の夫婦の生活費は、平均で約26万円/月、趣味やレジャーを楽しむ「ゆとりある生活」は約36万円/月と言われています。年金受給額の平均は約20万円/月。つまり、平均的な老後生活を送る場合でも、毎月6万円は預金を取り崩して生活する必要があります。

生活費以外にも、車の買い替えや住宅のリフォーム、子どもの結婚資金や住宅資金の援助など、大きな支出のあるイベントにも備えがあると安心です。

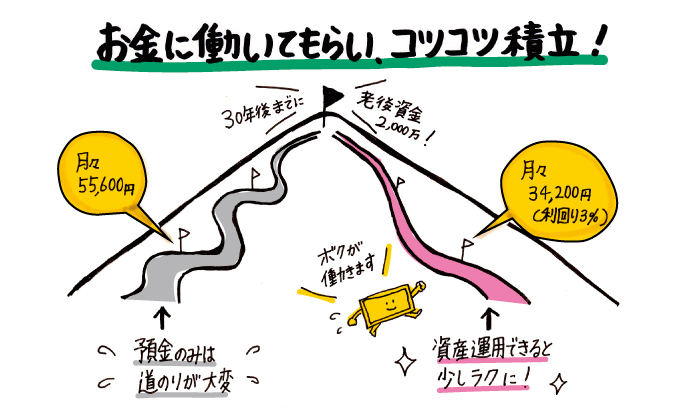

老後資金の準備、今からでも大丈夫?と心配になった方もいるのではないでしょうか。預金の金利が高かった時代とは違い、今は預金だけではお金が貯まりにくい時代です。資産運用で「お金に働いてもらう」こともひとつの手段として検討してみましょう。「老後資金2,000万円」と聞くとハードルが高く感じますが、今からコツコツ積立投資をすることで、無理なく資産づくりができます。

〈例:30年間で老後資金2,000万円を準備する方法〉

・預金のみ(金利年0.001%)だと、毎月55,600円の積立が必要

・利回り年3%で資産運用できると、毎月34,200円の積立でOK!

Q4:お金を増やすための株や投資の話はよく聞くけれど、失敗するのが不安…。どんなリスクがあるの ?

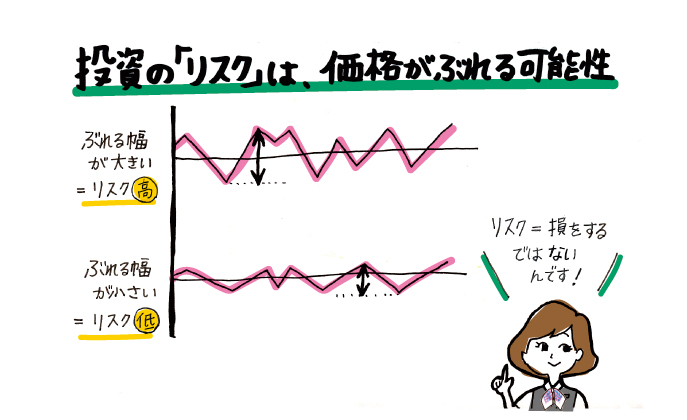

A.リスクというと、「損をする」「危険」というイメージを持つ方もいますが、投資の「リスク」とは、「価格がぶれる可能性」のことです。

株式などの価格は日々変動しています。その上がり下がりの幅が大きいことを「リスクが高い」、反対に上がり下がりの幅がゆるやかなものを「リスクが低い」と言います。

そもそも投資とは、経済の成長に期待してお金を投資し、その利益を得ること。ギャンブルとは違います。投資対象の国や企業等も成長したいと頑張りますから、短期的な上がり下がりはあっても、長期的な目線で見ると世界経済は右肩上がりに推移してきています。例えば、2020年は新型コロナウイルスの影響で世界的に株式相場が大幅に下落しましたが、この1年で回復しました。

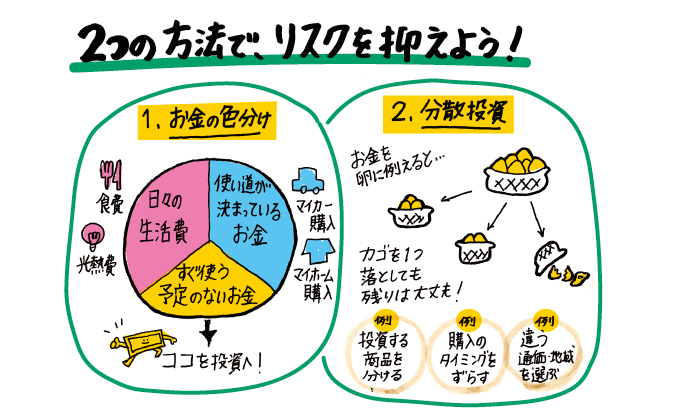

とは言え値動きはしますので、投資は「当面使う予定のない余裕資金」で行って、生活費や近い将来使う予定のお金は預金しておくなど「お金の色分け」をすることが、まずは大事。さらに、「分散投資」でリスクを抑えることもできます。投資する商品を分ける、購入タイミングをずらす、違う通貨や地域を選ぶなどの方法ですね。

日々の値動きをチェックしたり、売買したりするのは大変…という初心者の方には、投資信託がおすすめ。投資のプロが日々の運用を行ってくれますし、少額から投資できるのも魅力です。北都銀行では、月1,000円の積立から投資ができます。

Q5:忙しくても簡単に!スマホで気軽に、サクサクできる投資ってありますか?

A.最近は、銀行や証券会社などからスマホで簡単に投資ができるサービスが出ていたり、情報収集もネットでできるようになりました。

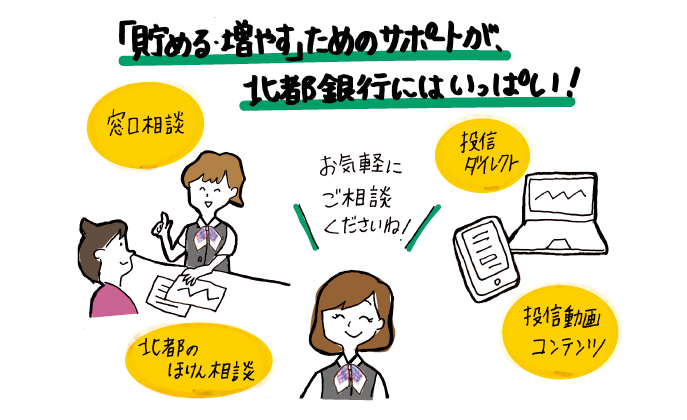

北都銀行には「投信ダイレクト」というサービスがあります。来店しなくても、投資信託の口座をWEBで開設できたり、スマホやPCで投資信託の購入や解約、保有状況の確認などができたりします。

また、タイムリーな情報をお届けするため、WEBでの情報提供にも力を入れています。ホームページから見れる「よくわかる投信動画コンテンツ」では、投資がはじめての方に向けたアドバイスや、投信ファンドごとのポイントについて、動画でわかりやすくお伝えしています。

もちろん窓口相談もOK!「本当に投資で利益を出せるの?」といったリアルな話もできます。資料が欲しい、最近の投資トレンドを知りたい、女性の視点でアドバイスが欲しい、など事前にお電話いただければさらにスムーズです。ぜひお気軽にご相談ください。

【投資信託に関する留意事項】

●投資信託は、その信託財産に組入られた株式、債券、REITなどの価格変動、金利変動、為替相場の変動、その発行者に係る信用状況の変化などで変動し、基準価額が下落することにより投資元本を割り込むことがあります。●投資信託は銘柄ごとに設定された購入時手数料(購入金額に対して最大3.85%(税抜3.5%) )、運用期間中は信託報酬 (純資産総額に対して最大年率2.20%(税抜2.0%))等、換金時に信託財産留保額(換金時の基準価額に対して最大0.5%)およびその他の費用をご負担いただきます。●投資信託は商品毎に手数料およびリスクは異なりますので、該当商品の「投資信託説明書(交付目論見書)」および「目論見書補完書面」を十分にお読みください。●投資信託は預金ではありません。したがって預金保険の対象ではありません。●投資信託は元本の返済が保証されておりません。●当行でご購入いただく投資信託は投資者保護基金の対象ではありません。●当行は販売会社であり、投資信託の設定・運用は運用会社、信託財産の管理は信託銀行が行います。

【保険についての注意事項】

●保険商品は預金ではありません。したがって、預金保険の対象ではありません。●保険商品は元本(払込保険料)の返済は保証されておりません。●保険商品は、保険会社とお客さまとのご契約となります。●保険契約お申込の有無が当行とのその他の取引に影響を与えることはありません。●お客さまのお勤め先によっては、法令上お受けできない場合がございます。●保険商品に関しては「契約概要」または「注意喚起情報」、それに準ずる資料を十分にお読みいただき、内容をご確認・ご了解のうえお申込いただきますようお願いします。

【iDeCo<個人型確定拠出年金>に関する留意事項】

●確定拠出年金は、公的年金を補完する制度であり、原則として中途脱退はできません。●ただし、以下①~⑤の条件をすべて満たす場合のみ脱退ができます。(平成29年1月1日以降に、加入者資格を喪失した場合。)①国民年金の保険料免除者であること。* ②障害給付金の受給権者でないこと。③通算拠出期間が5年以下であること。(企業年金等からの移換金がある場合は旧制度の加入者期間が通算されます。)または個人別管理資産の額が25万円以下であること。④最後に企業型確定拠出年金の加入者または個人型確定拠出年金の加入者の資格を喪失した日から起算して2年を経過していないこと。⑤企業型確定拠出年金からの脱退一時金の支給を受けていないこと。*第1号被保険者で、生活保護、申請免除、学生納付特例、納付猶予のいずれかの国民年金保険料の納付免除者。●原則として60歳(受取開始可能年齢)まで途中の引出しはできません。●加入から受取が終了するまでの間、所定の手数料がかかります。特に加入から60歳までの期間が短くかつ掛金が少額の場合、受取金額が掛金合計額を下回ることがありますので、ご注意ください。●60歳時点で通算加入者等期間(確定拠出年金の加入期間)が10年に満たない場合、段階的に最高65歳まで受取りを開始できる年齢(受取開始可能年齢)が繰り下がります。●掛金は、原則60歳(59歳11ヶ月目)まで拠出できます。●毎月の掛金は、5,000円以上1,000円単位、原則として12月から翌年11月までの1年間で1回のみ変更できます。●氏名、住所、企業年金等の加入状況、被保険者種別等に変更がある場合は、各種変更届の提出がある場合は、各種変更届の提出が必要となります。

【NISAに関する留意事項】

●非課税口座の開設は、1人1口座となります(複数の金融機関で口座開設することはできません)。●一定の手続きの下で、年単位で非課税口座を開設する金融機関の変更が可能です。ただし、変更しようとする年分の非課税口座での購入があった場合は、その年分の非課税口座については変更できません。●NISA口座には非課税投資枠(年間120万円上限)が設定されており、売却した場合、非課税投資枠の再利用はできず、非課税投資枠の残額を翌年以降へ繰り越すこともできません。●NISA口座と他の口座の損益通算はできません。また、損失の繰越控除もできません。●現在、NISA口座以外で保有している投資信託等をNISA口座に移管することはできません。●当行では、NISA口座で購入できる金融商品のうち、公募株式投資信託のみ取り扱います。

【つみたてNISAに関する留意事項】

●つみたてNISAは、年間40万円の枠を超えて買付することはできません。●つみたてNISAの購入は定期かつ継続的な方法に限定されます。●つみたてNISAは、NISAと異なるロールオーバーできません。

[株式会社北都銀行 登録金融機関:東北財務局長(登金)第10号 加入協会:日本証券業協会](2021年6月現在)